企業所得稅稅前扣除項目是指在計算企業所得稅時,可以在企業所得稅稅前扣除的一系列費用、捐贈、補貼和減免等項目。這些項目可以直接或間接地減少企業應納稅所得額,從而降低企業的稅負。

一、具體的稅前扣除項目包括但不限于以下幾個方面

(一)成本、費用和損失:包括直接和必要的生產經營成本、費用和損失,如原材料成本、人員工資、租金、運輸費用等。企業可以根據相關法規和規定合理確定和核算這些項目,確保其合法性和合規性。

(二)投資方向和領域:鼓勵企業在一些特定的投資方向和領域進行經營和投資,例如鼓勵企業在技術創新、節能環保、高新技術等方面進行投資和開發。對于符合政策規定的項目,企業可以享受相應的稅前扣除優惠。

(三)補貼和獎勵:政府為促進經濟發展和行業競爭提供的各類補貼和獎勵也屬于稅前扣除項目的范疇。企業可以申請并享受相關的補貼和獎勵,從而減少應納稅所得額。

(四)捐贈和慈善支出:企業進行公益捐贈和慈善支出也可以納入稅前扣除項目中。企業在符合相關規定的捐贈和慈善活動中積極參與,不僅履行社會責任,還可以獲得相應的稅收優惠。

二、正確理解和運用企業所得稅稅前扣除項目需要企業充分了解相關的法規和政策,嚴格按照要求進行申報和核算。

(一)充分了解政策:企業所得稅稅前扣除項目是一個復雜的領域,因此企業需要充分了解相關的法規、政策和操作指南。閱讀并理解稅務部門發布的文件和指南,以確保準確把握稅前扣除項目的范圍和要求。

(二)合規申報:在申報企業所得稅時,企業需要準確申報和核算涉及稅前扣除項目的相關信息。確保準確填報相關表格和報表,并保存好相關的憑證和文件作為備查。

(三)資料歸檔:企業在享受稅前扣除項目的優惠時,應妥善歸檔相關的資料和憑證。這些資料可能包括成本、費用、損失的明細、補貼和獎勵的文件、捐贈和慈善支出的憑證等。及時歸檔這些資料可以方便日后的稅務審查和核實。

(四)審計和咨詢支持:如果企業對稅前扣除項目的理解和運用存在疑問或困難,可以尋求專業的審計和咨詢支持。這些專業機構可以幫助企業評估和優化稅前扣除項目的運用,確保企業最大程度地享受稅收優惠。

三、未來,隨著稅收政策和經濟環境的變化,企業所得稅稅前扣除項目可能會進行調整和優化。因此,企業應密切關注相關政策的更新,并及時調整自己的運營策略,以適應新的政策環境。

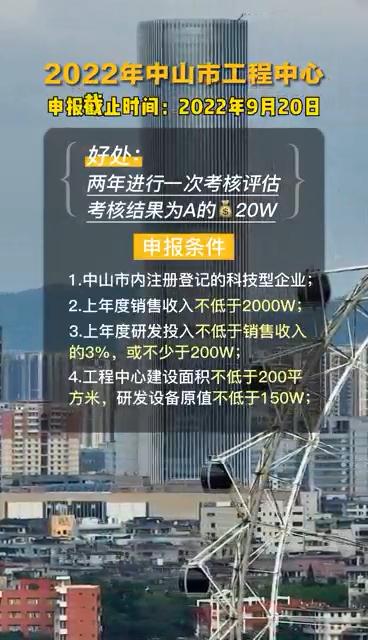

科泰集團(http://5511mu.com/)成立14年來,致力于提供高新技術企業認定、名優高新技術產品認定、省市工程中心認定、省市企業技術中心認定、省市工業設計中心認定、省市重點實驗室認定、專精特新中小企業、專精特新“小巨人”、專利軟著申請、研發費用加計扣除、兩化融合貫標認證、科技型中小企業評價入庫、創新創業大賽、專利獎、科學技術獎、科技成果評價、科技成果轉化等服務。關注【科小泰】公眾號,及時獲取最新科技項目資訊!